Reforma Tributária – Comparativo Inicial entre CBS e PIS/COFINS

Por Roberto Kochiyama

Com a apresentação do Projeto de Lei (PL) no. 3.887/20, a qual propõe a substituição do PIS e da COFINS pela nova Contribuição Social sobre Operações com Bens e Serviços (CBS), a Reforma Tributária tem a sua primeira fase iniciada, considerando ainda que temos duas Propostas de Emenda Constitucional (PEC) tramitando também, mas com um escopo muito mais abrangente.

Tendo em vista que o PIS e a COFINS possuem a mesma base de cálculo, o mais racional seria a fusão destas duas contribuições em apenas uma (CBS), porém ao efetuar a leitura do Projeto de Lei, como está hoje, entendemos que esta primeiro passo é bem mais complexo do que aparenta.

Dentre os objetivos primários desta unificação de tributos podemos citar a transparência para o contribuinte, redução dos custos no cumprimento e administração das obrigações acessórias e legislação, e não-cumulatividade plena ao longo da cadeia como um todo.

Mesmo antes da aprovação de seu texto final, com eventuais alterações que deverão ser propostas, setores de nossa economia preveem um aumento em sua carga tributária, principalmente o setor de serviços e as pequenas e médias empresas, tributadas pelo Lucro Presumido.

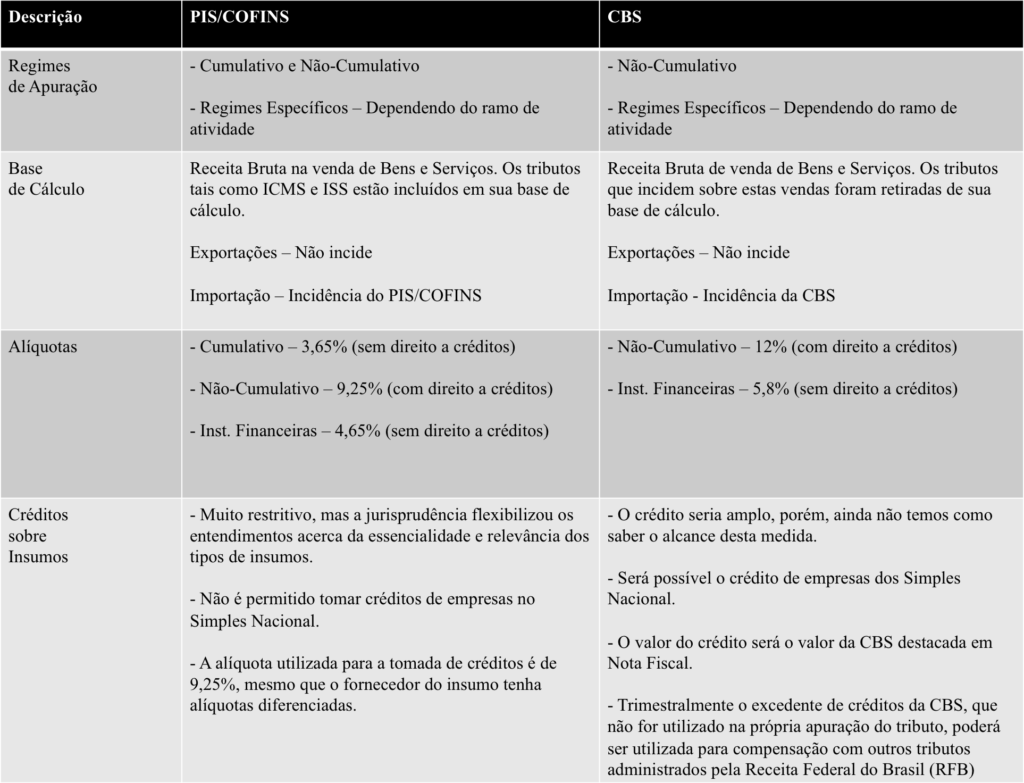

Efetuamos aqui um comparativo inicial de como é o cálculo do PIS/COFINS hoje, baseado nas Leis no. 10.637/02 no. 10.833/03, e como fica o cálculo da nova CBS, baseado no PL no. 3.887/20 em seu texto atual.

Importante ressaltar que o conteúdo do PL como um todo carece de uma análise mais aprofundada pelo legislador, pois a sua própria redação gera dúvidas por parte dos contribuintes, o que pode levar a um aumento de carga tributária ou um amento no próprio contencioso fiscal, como por exemplo no caso dos créditos sobre insumos.

Além disso, a grande maioria dos contribuintes são tributados pelo regime de tributação do Lucro Presumido (IRPJ/CSLL) e sujeitos ao Regime Cumulativo (PIS/COFINS), e estes contribuintes seriam os mais prejudicados, pois a sua carga tributária com a CBS poderia triplicar, passando de 3,65% para 12%. Sabidamente, são essas empresas que movimentam a economia de nosso país e auxiliam na geração de empregos também.

Não obstante, empresas prestadoras de serviços que possuem, grande parte de seus custos determinada pela folha de pagamento (FOPAG), e que não possuem muitos créditos a serem descontados, terão sua carga tributária majorada, pois atualmente, não é possível tomar créditos sobre a folha de pagamento.

Lembramos que em 2002/2003, quando foi introduzida a não-cumulatividade no PIS/COFINS, a alíquota nominal subiu de 3,65% para 9,25%. À época, a alegação foi de que a carga final seria menor, o que não aconteceu na prática para muitos setores, e não temos ainda uma clara visão do que poderá ocorrer com a nova CBS.

Diante disso, resta-nos aguardar os próximos passos que serão tomados pelos legisladores, pois ainda que não temos clareza de como ficará o texto final deste PL, como isso será votado e com os eventuais vetos presidenciais, sendo que estes aspectos poderão alterar e muito o formato final da CBS e as suas consequências para os diferentes setores de nossa economia.

Este alerta contém informações e comentários gerais sobre assuntos jurídicos de interesse de nossos clientes e contatos, não caracterizando opinião legal de nosso escritório acerca dos temas aqui tratados. Em casos concretos, os interessados devem buscar assessoria jurídica.